Блог им. PetrOptions |Удача капитана Блада или подарок Деда Мороза

- 25 декабря 2024, 21:03

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

В жизни опционного трейдера удача играет не меньшую роль, чем в прошлом она играла в жизни всем известного пирата… Но обо всем по порядку.

Возьмём опционы на акции компании не особо раскрученные среди частников, например, на акции Самолета $smlt. Стакан по таким опционам выглядит следующим образом.

Не нужно иметь семь пядей во лбу, чтобы понять, что стакане есть только маркетос. Я ничего не имею против маркетоса в Самолете, он хороший, добрый и с ним можно работать. Но разовый вход — всего 25 контрактов, если торговать только с маркетосом, то заработать можно, но чуть-чуть.

Как известно из любого правила бывают исключения. Где-то за две недели до экспирации декабрьских опционов (18/12/24) в стакане появился размер. Имхо, для меня это был подарок судьбы (или Деда Мороза — как кому угодно), на страйке 1200 (удаление 30% от текущей цены на тот момент) появляется бид по 25+ рублей за контракт (при теор цене 20!) совокупным объёмом 1500 контрактов. Естественно я его залил (см картинку ниже)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 38 )

Блог им. PetrOptions |Опционы и дивиденды 2

- 22 ноября 2024, 14:30

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Ранее я уже писал о том, как можно шортить акции в преддверии дивотсечки на опционах ( https://smart-lab.ru/blog/1039732.php). В ожидании дивов можно не только шортить, но и лонговать акции. Например, если отсечка приходиться через день-два после даты экспирации. Плюс такой стратегии именно на опционах в том, что можно заработать не только на направленном движении, но и на боковике в преддверии отсечки. Подробности ниже.

Месяц назад похожая ситуация сложилась в Алросе. Локальный отскок в акциях пришёлся на ожидания дивидендов в бумаге. График ниже.

На графике видно, как достигнув уроня 55, бумага практически встала в планку: сверху давила жёсткая ДКП, снизу держали дивиденды. Вот именно на эту историю я и своял бабочку (с заваленным левым крылом). Экспирация месячных опционов ожидалась за два дня до дивотсечки. График ниже.

( Читать дальше )

Блог им. PetrOptions |Чем отличается Гусь от Кондора?

- 17 октября 2024, 20:15

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Отвечая на вопрос в заголовке — по большому счёту ничем. Когда премиальные опционы появились на Мосбирже (и до последнего времени, кстати!) маркетос так котировал опционы, что для любой конструкции (будь то кондор или бабочка), правое крыло всегда было дороже левого. Собственно, Гусь — это и есть недостроенный Кондор/Бабочка (без правого крыла). Но, по счастью, ситуация не стоит на месте и постепенно меняется в лучшую сторону: по некоторым активам в стакане уже есть два маркетмейкера (например, в Сбере и Газпроме).

Здоровая конкуренция идёт на пользу трейдерскому сообществу и такие традиционные стратегии как Кондор/Бабочка стало возможным строить без существенного ущерба экономике стратегии. Например, за две недели до месячной экспирации 16/10/24 построил такого Кондора в Газпроме $GAZP (как на картинке).

За две недели удалось заработать 10,7тр. ГО конструкции составило 95 тр. Отдача на ГО 11,2%.

С расчётом гарантийного обеспечения вышла одна странность, дело в том, что максимальный возможный убыток всей конструкции 80 тр.

( Читать дальше )

Блог им. PetrOptions |Еще пару слов об объемах...

- 05 сентября 2024, 22:03

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Много раз спрашивали, под какую акцию в опционы можно зайти с хорошим объёмом. Безусловный лидер здесь Сбер, но и в других бумагах ситуация постепенно меняется в лучшую сторону.

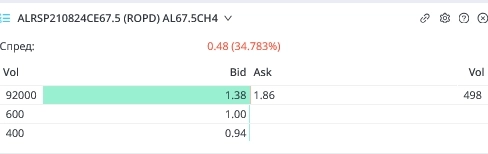

На прошлой месячной дате экспирации я работал с Алросой и был свидетелем достаточно вкусных лимитных заявок в стакане, как на картинке ниже.

( Читать дальше )

Блог им. PetrOptions |Опционы и дивиденды

- 18 июля 2024, 19:35

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Одно из главных достоинств опционов на акции — это возможность шортить базовый актив без штрафа под дивидендную отсечку.

Лето, пора дивидендов наступила, а значит настало время для опционщиков заработать на этом. Если знать дату отсечки, наложить её на график экспирации опционов и при этом держать в уме сколько дней нужно тому или иному базовому активу на закрытие дивгэпа, то можно строить достаточно эффективные и прибыльные стратегии.

Примерно за две недели до отсечки я собрал по МТС такого Гуся, как на картинке.

В принципе, его можно было оставить таким как есть до экспирации: даже при самом худшем раскладе я все равно оставался в плюсе. Но, в опционах любой стратегией можно и нужно управлять: в результате трансформации Гуся можно ощипать и какую-то часть прибыли капитализировать до экспирации и снизить гарантийное обеспечение (ГО) конструкции.

После дивотсечки оставалось ещё два дня до экспирации и стратегия выглядела следующим образом.

( Читать дальше )

Блог им. PetrOptions |Хапуга Маркетос или история одной неудачи

- 26 июня 2024, 12:32

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО). В историях про опционы бывает не только «успешный успех», но и «успешный не успех». И то и другое — одинаково полезно.

Являюсь большим поклонником диверсификации, поэтому никогда не вкладываю весь капитал в одну стратегию. В параллель с МТС-ом из предыдущей моей статьи (https://smart-lab.ru/blog/1030487.php) делал Гусей на другие бумаги, например, на Лукойл и ПИК. Идея во всех бумагах была лонговая, ибо построил их ещё до большого залива. Когда это произошло, стало понятно, что Лукойл нужно перестаивать. И тут в стаканах на дальних страйках я увидел одну интересную картину.

Т.е. корректировать стратегию стало возможным только за счёт роста ГО, выкупать отработанные ноги было не реально (по крайней мере, с прибылью). Картинка выше стояла по Лукойлу весь месяц, по наивности, я думал за два-три дня до экспиры будут нормальные цены, и ГО конструкции получиться отрегулировать. А пока приходилось покупать лотерейки на ранние даты экспирации, что снижало ГО, но временно.

( Читать дальше )

Блог им. PetrOptions |Гусь превращается... в элегантную кобру

- 20 июня 2024, 16:57

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Прошедший месяц ознаменовался дикими американскими горками на рынке акций. За какие-то пару недель Мамба потеряла весь рост за полгода. Это был хороший опыт, чтобы посмотреть в реальных боевых условиях как можно управлять Гусем. Но, обо всём по порядку.

В середине мая, когда тучи были ещё очень высоко, а здесь внизу всё ещё светило солнце, аналисты и эксперды на перегонки друг с другом соревновались в прогнозах нового максимума по индексу, я решил сделать Гуся на МТСе $MTSS. Первоначальная идея была проста как 3 копейки: компания объявила дивы и вплотную подошла к интересной технической цели: дивгэпу прошлого года, собственно, на ожидании закрытия гэпа и был построен Гусь. Картинка ниже.

Дальше произошло, то, что произошло. Уже упомянутые эксперды, аналисты и присоединившиеся к ним топ-подлогеры назначили виновной Ключевую Ставку. Причём, даже никого не удивило, когда в 2023 году ставку задрали более чем в 2 раза (!), рынок колбасился в боковике шириной 300 пп, а здесь только на угрозе роста на 1%, просели сразу на 500 пп. Рынок начал заваливаться и стало понятным, что хай этого года по МТСу мы уже видели. Гуся нужно было перестраивать. К началу июня конструкция практически выродилась в проданный квази-колл. Картинка ниже.

( Читать дальше )

Блог им. PetrOptions |Как ощипать жирного Гуся

- 16 мая 2024, 12:49

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Пример, о котором хочу рассказать, несколько сложнее тривиальных рамочных конструкций с ситуативным информационным поводом, о которых рассказывал ранее в своих статьях. Сложнее тем, что требуется глубокая аналитическая проработка базового активами с целью выявления определённых закономерностей в движении его цены. Если выводы сделаны верные, то работа головой всегда вознаграждается. Но, обо всем по порядку.

В ноябре прошлого года Самолёт $SMLT достиг локального пика в 4200 рублей за акцию и начал плавно снижаться. По началу все выглядело естественно, ключевая ставка растёт, стройка — стагнирует. Несколько позже появилось понимание: в бумаге есть крупный продавец. Продавец действовал аккуратно и профессионально. Начал медиа компанию. «Эффективные менеджеры» со всех утюгов вещали, мол компания по размеру бизнеса равна Пику, а по капитализации отстаёт в два раза, поэтому хомяки, давай, быстрей забегай в стакан, а то «ракета» улетит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс